中俄老年贫困风险管理——现实挑战和发展方案

- 2018-09-24

- 次

摘要:本文介绍了中国和俄罗斯进行的养老金改革。改革进展的方向与发达和转型经济体保持大体一致,涉及将老年人贫困风险从公众层面转移到个人层面。使用的方法是对中俄两国养老金提供模式的在以下四个主要领域的比较分析:(1)人群的可获得性;(2)人口特征;(3)公务员体制的参与;(4)累积分额的存在。结论:中国养老金改革的显著特征是消除城乡居民养老金的差距,提高退休年龄,缩小公务员与私营企业员工之间的养老金差距,以及将公务员纳入一般养老金制度;增加融资的作用。作者对俄罗斯养老金制度的转型进行了界定。俄罗斯养老金累计分额的修改与中国刚好相反;自愿储蓄计划不太受欢迎,这是因为大多数家庭的财富较少且缺乏理财知识;目前的改革涉及在非官方延长退休年龄的情况下形成推动延长就业的激励机制。把公务员纳入一般养老金制度并不在预想之中。

别罗塞洛夫·谢尔盖·阿纳托利耶维奇,经济学博士, 教授, 圣彼得堡国立大学经济系风险管理与保险教研室 研究方向:世界金融市场,风险管理,国家调控的养老金和保险业。

比萨连科·让娜·维克托罗夫娜,经济学副博士, 副教授, 圣彼得堡国立大学经济系风险管理与保险教研室 研究方向:个人理财,风险管理,保险,国家保险市场

二十世纪至二十一世纪初,在中俄两国都经历了社会变革中的很多变化,包括从社会制度根本性变革、战争、“大跃进”、“文化大革命”、斯大林体制和冷战,到新的开放性社会、开放的市场经济原则的创建和形成,所有这些变化都在两国当代国民心中留下了深深的烙印。公民不需要参与未来退休金和自身养老福利制定过程的现象曾长期存在于苏联和中国体制中。尤其是在中国,家庭成员照顾家中的老年人已经成为基本的传统,这个传统是亚洲社会长期历史根源形成的。这些问题导致两国的公民根据自身风险进行未来决定的意识缺失,特别是对老年贫困风险的决定;而且由于过度时期经济的复杂性,在缺乏基本金融常识基础上,人们对金融市场的不信任开始形成;缺少高度发达的金融市场基础设施和市场调节机构。

现代的退休保障体制于二十世纪逐渐形成,由于市场失灵[1] ,老年风险管理作为一个重要的社会风险从个人层面迁移到国家层面。根据这种逻辑,负外部效应会使个体生活中的损失得以补偿,而以风险联合、共同承担原则为基础的退休保障制度的出现,是进行风险管控的有效方法。国家养老金体系目标在于:在代际之间进行资源的管理、组织和再分配,使得个体在进入退休年龄后,个人贫困风险无差别[2] 。一方面这保证了退休者的最低生活费用高于贫困线,另一方面维持了他们可以接受的生活和消费水平。退休后生活水平的降低可能由各种原因造成。首要原因就是作出了不正确的决定或是过高估计了自己在劳动活动时期的收入能力[3] 。

由于资金不足,大多数人不能很好的计划用于退休期间的储蓄;还有一部分人相较于远期储蓄更倾向于现期消费。第二个原因来自于会影响到货币资金储存的外部政治、宏观经济、人口和其他因素的巨变。所有这些因素证明,为劳动参与者制定养老纲要是非常必要的,这个纲要使得贫困风险在所有劳动者中进行分配,并且保证了极少数上了年纪的退休者的最低生活水平。然而在上世纪末基于代际共同责任的养老纲要条件的变化 ,使其没有经得起人口问题的考验,而且还出现了为了政治目的而操纵社会资金的危险。

在当前条件下许多国家积极改革国民养老金体系。这些改革的目标是统一的,即建立有效应对经济、人口、社会和其他阻碍养老金体系正常运行问题的机制。笔者通过对发达国家和发展中国家养老金体系改革方案进行对比分析后得出以下共同趋势[4] :

1.降低养老金分配标准,有利于提高养老金水平和改变退休年龄。这样一来,国家职能将在两方面被分开:一是降低老年人贫困,二是用于提高养老金的上缴工资被从新分配到不同退休保障水平中。

2.养老金权力形成的现代化原则产生于以下方面:同贫困进行斗争的是最低社会保障,因为获得什么样的退休金的权利是以需求和预算资金原则(根源是税收收入)为基础的。在这种情况下,风险全部由国家承担,而收入再分配通过代际共同责任原则得以实现。

3.基于个人储蓄和退休者寿命测算的损失工资补偿,可以看成是在未来发放核算的标准构成。使得代际共同责任原则本身失去了意义。

4.储蓄资金的作用在增大。从国家体制框架下创建和投资的保险准备金,到养老金体制完全私有化,使得储蓄金以不同形式得意巩固。

5.所有改革的共同特点是实现了养老风险和长寿风险管理从国家到私人层面的转移。

我们注意到,养老风险和长寿风险的管理从国家到私人层面的转移,降低了政治风险和人口问题受到影响的概率,但使劳动活动风险却在增加。劳动报酬水平降低、工龄的中断和非正式的就业使得职工的养老金权力得不到应有的保护,并使得他们退休后的福利减少。经济危机、经济低速增长以及高通货膨胀等因素也降低了养老金积累的效率。与此同时,还存在着国家对养老金和保险市场的调节不足的风险。但这些风险发生在个人层面上,并不会妨碍到整体的养老金体系。上述这些共同的趋势在一些程度上也突出存在于中俄两国经济体。

因此,在对现有养老金改革研究的比较分析基础上,我们将分析中俄养老金权力是如何形成的,并讨论如何在参与主体之间分配风险。

在当前条件下,许多国家开始对国民养老体系进行积极的改革,中俄两国也尝试着建立能够应对经济、人口、社会和其他阻碍养老金体系正常运行的问题的机制。通过分析可知,中国现代用于老年人贫困风险管理的现代养老金保险体系的形成,不仅是以发达国家的经验为基础,而且还充分考虑了本国国民经济发展的特点,这一经验有益于对俄罗斯现行养老金改革进行对比分析。为了对国家退休金体系、非国有退休金和保险公司进行调整改进,揭示这些国家共同的趋势、特点和特征,甚至和全世界退休金改革趋势进行比较是非常必要的。

现阶段对养老金改革已有一些研究,诸如经济合作发展组织、世界银行、国际劳动组织等国际组织更多地关注正在实行的改革,在它们的支持下每年都会在不同国家和世界经济区域出版养老金、保险市场和养老金体系改革的情况概述。俄罗斯和中国的研究者同样很关注现阶段两国养老金改革[5] ,在他们的研究中涉及了特别视角下的新阶段改革。在中国和俄罗斯,以市场为导向的公民养老保障金模式的出现相对来说时期较短[6] 。在这样的短期前景下我们可以从四个主要方面比较现存模式对老年贫困的管理:1.全民可享性;2.中俄两国的人口特点;3.国家公务员不纳入养老金体系;4.储蓄成分。

1.全民可享性。与俄罗斯全体公民都可以享有基础养老金不同的是,在中国城市和农村地区存在不均衡退休保障的问题亟待解决。这与中国高比例的劳动力内部迁移有关。问题的复杂性在于:生活和工作在城镇的居民中超过三分之一不能正式地享受城镇养老金方案,原因在于他们没有被纳入城市养老纲要中(户口制度,很像苏联时期的术语“外来务工者”),由于纲要拒绝这些人进入养老体系而产生了更加广义的公民养老金权力。根据经济合作与发展组织的数据,超过半数的中国居民(2014年有54%)居住在城镇,然而只有36%左右的人有城镇户口。内部迁移的劳动力中无法正式在更加“富裕”的城市养老金体系下享有养老金权力的人数为2.34到2.75亿,这比整个俄罗斯联邦的居民人数还多。

2.中俄两国的人口特点。与中国独生子女政策导致的人口结构显著不均衡不同的是,俄罗斯在老年人口构成中老龄化是一个不太严重的问题,原因在于它不是老年人数量的增加,而是年纪不大的退休者的人数的增长。

插图1.二十世纪中期到2015年中国和俄罗斯国民中位年龄

(蓝:中国 红:俄罗斯 灰:世界 根据世界人口展望2015版数据编制)

因此根据联合国预测,到2050年俄罗斯超过80岁的老人数量也只有人口总数的6%。悲观地测算2010年俄罗斯人年龄中位数只有50岁,而这一时期中国显著地“变老了”,年龄中位数高于61.7岁,超过了世界平均水平12岁(世界平均年龄中位数为49.4岁)。

当前俄罗斯的养老金改革不打算提高退休年龄,原因在于他们能够在法定退休年龄(女士55岁,男士60岁)到来后继续从事劳动活动,从而最大限度地提高未来退休养老保障金,以此来应对俄罗斯持续经济危机和生产力下降的情况。在中国恰恰相反,现在有提高退休年龄的潜力,也具备较高的劳动生产率和生产效率的潜力。

3.国家公务员不纳入养老金体系。中国和俄罗斯的公务员都不向养老基金缴纳养老金,而他们的养老金由国家财政预算支付。在中国这类公务员退休后能拿到工资80%-90%的退休金,在俄罗斯也比其他国家养老金平均值要高很多。中国从2015年起迈出了养老金改革的重要一步,即国家公务员也要在工资中扣除养老金,替代比率逐渐降低到国家平均水平,而缴纳期限将会提高。从而,国家将会减轻偿付养老金体系的压力,得到充足的资金用来提高农村居民的养老保障水平。依我们看,俄罗斯也将有理由研究应在所有领域(包括国家公务员、军人和从事法律维护工作的相应机关工作者,及以养老金保险为基础的类似国家文职服务人员)中推广养老保险体系。另一个有利条件是国家公务员的平均年龄是39-40岁,使得现期得到的养老金可延长到20到25年后再进行支付。将国家公务员纳入养老保障金体系有可能会减轻俄罗斯联邦养老基金的预算不平衡问题。优势还在于可以避免国家公务员的非正常就业。

4储蓄成分。在20世纪经济增长和有利的财政形势条件下,发达国家养老金体系更注重于劳动者通过个人储蓄支付养老金。工作中的劳动者参与到独立养老金和养老保险的长期方案中,是义务和自愿储蓄养老金的基础。行业养老金的创建和不同金融工具的产生,更好的服务于养老金储蓄计划。况且,养老金的作用在一些国家是那样的重要,以至于一些国家的GDP很少优于自主养老金[7],俄罗斯养老金体系改革方向与发达国家是统一的,即实现老龄风险管理向个人层面进行本质性转移。在储蓄标准的解决上类似于经济过度国家养老金体系改革的轨迹。(在五到十五年的时间里)实质性的提高最低保险工龄,国家将停止提供退休金,并在2016年冻结部分储蓄金,同时稳步提高退休年龄。以这种方式延迟推行实施标准并减少预期支付。值得注意的是中俄养老金体系在进行变革的同时,中东欧国家的变革也在进行,他们也于二十一世纪初从分配机制转入市场机制。我们将基于同样的方法对中俄现行的养老金改革进行对比分析。研究的新颖之处在于,笔者的分析不是从定量的制度观点进行,而是从居民养老金权利的形成和风险再分配的角度进行研究。这些变量基于世界银行养老保障阶段分类而得出[8] 。

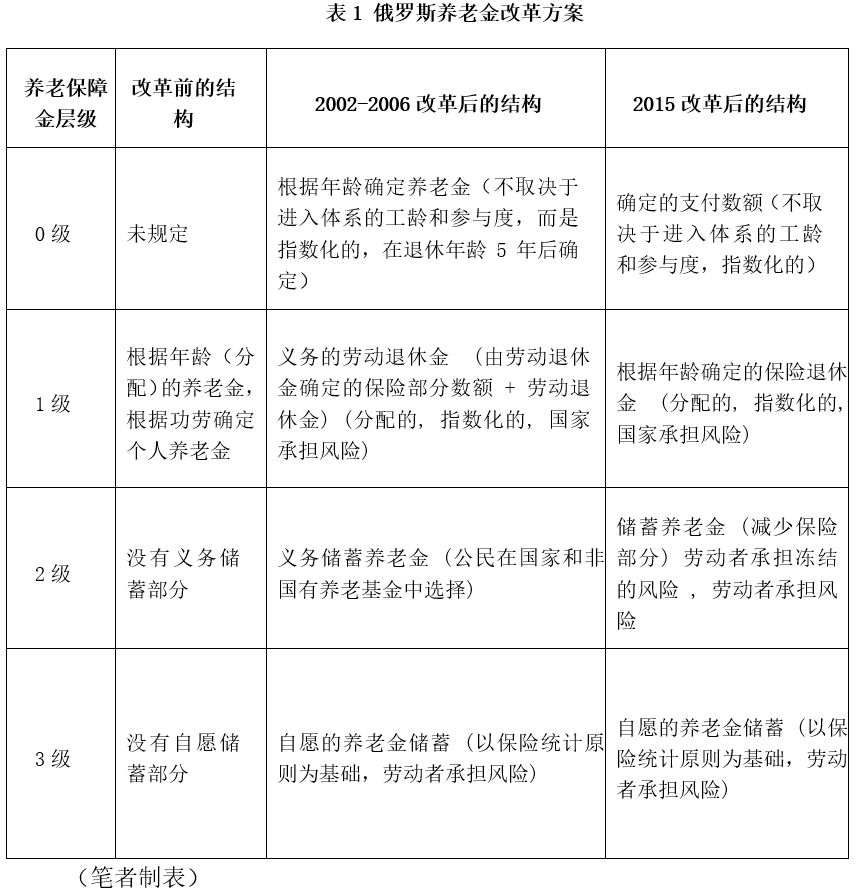

俄罗斯的养老金改革

养老金体系改革从2002年开始,而真正的改革产生是在第三次,这次变革使每一个即将成为退休者的人警觉的是,义务养老金是在工作期间公民必须支付的费用。成型的三级养老金体系,包括必须参加分配体系(第一级),义务形成养老金的储蓄(第二级)和自愿的养老金储蓄(第三级),受到了重新修订和改变。(见表1)

在俄罗斯养老改革新阶段开始实施后,标准改变较明显:储蓄金处于暗处,遭到参与者的批评。储蓄体系的参与者们打算将资金移出义务养老保障金的范围。现有的储蓄资金将在2016年底冻结,并用于偿清俄罗斯养老基金的亏损。这意味着,与中国依据新改革构想而更关注储蓄要素不同的是[9] ,俄罗斯养老体系短期问题的解决是其调节的首要目标。不但如此,不寻常的养老金核算机制变得更加复杂:他以评级表示法取代人们习惯的金额表示法。改革的任务是提高劳动者保龄和突出个人存款特色。

养老金权力根据带有要素的长廊式原则(规定用最高年收入以计算保险费)而等同于第三级水平。[10]改革的任务是提高劳动者保龄和突出个人存款特色。改革方向与发达国家相同,希望实现养老风险管理向个人层面转移。但是不管怎样,给予更长工龄的劳动者奖励,以此来平衡养老金体系,仍是改革的根本任务。它是依靠进入退休年龄的劳动者依然进行工作来增加劳动退休金而实现的。在统一的退休年龄后的每一年劳动工龄都将被记录下来,对应的养老保险将提高相应的比例。通过这种方式,可以将标准推迟到更晚的时期施行,并减少了相应的预期的支出。

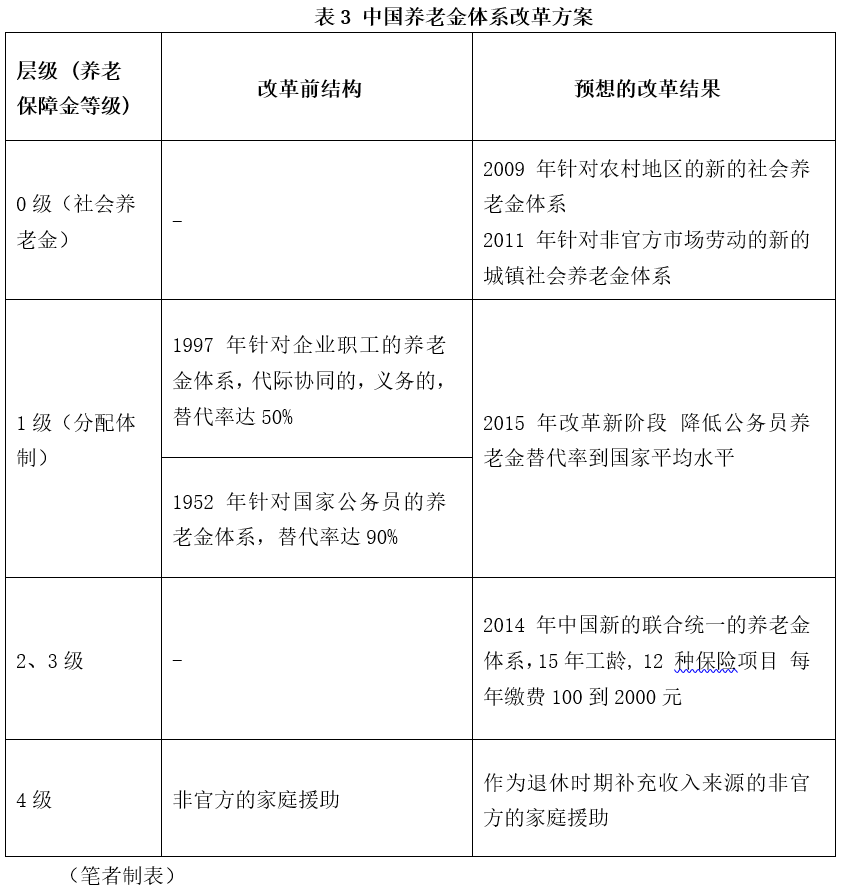

中国的养老金改革

中国养老金改革的新阶段始于2014年,此阶段计划以保险原则为基础创建《新联盟统一养老体系》。和俄罗斯一样,中国也认为劳动者应该具备至少15年的养老金体系的工龄,本质的优势在于中国有12种保险项目供选择,每年支付的数额从100到2000元不等。这使得养老金项目涵盖了从低收入者到中等收入者的居民。然而这些选择也要求居民有一定的金融常识。值得提醒的是,公民不需要参与未来退休金和自身养老福利制定过程的现象曾长期存在于苏联和中国体制中,这导致国家在经济转轨阶段遇到了以下问题:

-

公民根据自己的风险作出决定的意识没有形成

-

居民不信任金融市场

-

金融市场不发达和资本不足

-

过去垄断组织对重新创立的竞争者有比较优势

-

关于非国有养老基金亏损的历史数据和公司信息的缺失

-

监督体系和市场调节机制的不完善

-

基础设施缺失

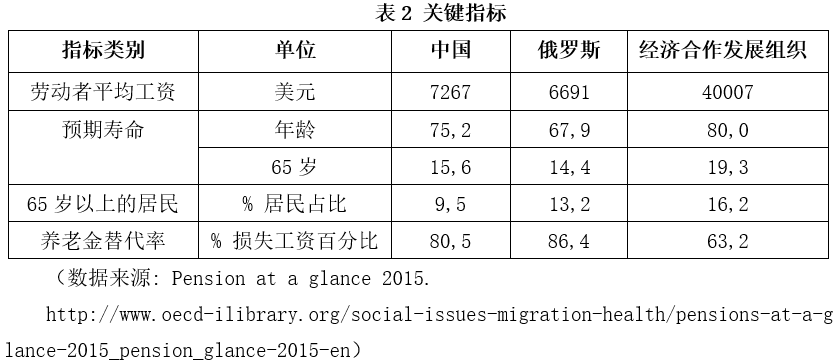

所有这些都可能导致居民采取不正确或不全面的决定,其消极的后果只会在长期表现出来。我们从老年贫困风险管理的角度观察中国经济发展的关键性指标并与经济合作发展组织的平均数据做对比。

由经济合作发展组织、中国和俄罗斯的数据进行对比可知(见表2),目前工资平均数水平中,中国和俄罗斯都显著落后于发达国家(大约是其六分之一)。正是因为这个原因,中俄养老金替代率比经济合作发展组织的平均值要高很多。这也显示了俄罗斯的特点:在养老金替代率最大的地区,工资平均值仅仅高过最低生活费用。比如在伊万诺沃州2014年工资平均值是16200卢布,科斯特罗马州、布良斯克州、库尔斯克州——刚高于17000卢布。奥廖尔州工资平均值最低,只有13300卢布,最高的是楚科奇民族自治区和莫斯科(50400卢布)。毋庸置疑的,在奥廖尔州养老金替代率达到了近78%(2014年俄罗斯养老金平均数正好是10400卢布),而在莫斯科——只有21%。由此可见,地区间不均衡是俄罗斯最大的特点。在中国也可以看到存在南北地区工资收入水平的不均衡。因此要谨慎对待国家指标的平均值。然而工资也正是形成养老金权利的决定因素之一。

我们也注意到,俄罗斯居民的预期寿命很低,只有67.9岁。在中国预期寿命要高8岁,而发达国家可达到80岁。因此中俄退休者完全利用储蓄的养老金的概率要小得多。这是居民参与储蓄养老金项目的人口因素。

尽管城镇和农村居民中养老金权利可能存在着不均衡(这也是中国养老金改革的特点)我们看到(见表3),首先参与养老金体系人的数量本质性地提高了,第二国家公务员和私人企业职工的养老保险金差别已消除,第三可能提高退休年龄并提高储蓄资金的作用。所有这些措施都应该降低老年贫困的风险。

与俄罗斯和转轨经济体国家的储蓄发展轨迹与发达国家趋势相对立不同的是[11] ,在中国政府和共产党确定采取扶持养老保障金储蓄原则的方针。

结论

中俄养老金体系改革的共同方向与发达国家相切合,即实现老龄风险管理向个人层面的本质性转移。

但是不管怎样,给予更长工龄劳动者以奖励,以此来平衡养老金体系,仍是改革的根本任务。它是依靠进入退休年龄的劳动者依然进行工作来增加劳动退休金而实现的。在统一的退休年龄后的每一年劳动工龄都将被记录下来,相应的养老保险将提高相应的比例。通过这种方式,可以将标准推迟到更晚的时期施行,并减少了相应的预期支出。

消除退休者贫困问题只能借助于养老金个人储蓄在长期得到解决。俄罗斯也应该结合自身特点利用世界各国积攒的改革经验:提高退休年龄(社会更加赞成的词语是“促进更晚退休”)并促使自愿养老金方案和养老保险金体系的形成和发展。所有上方列举的解决养老金体系问题的路径都将影响中长期经济。也就是说应该对危机因素和近期养老体系金融系统的平稳性进行深入研究。

在经济转型的20世纪90年代也表现出了金融金字塔的消极尝试:降低国家汇率,减少存款等都没有使情况变好。为了降低养老基金赤字必须要为促进居民形成通过私人养老基金和保险公司的自愿储蓄创造条件,也要为保险公司进入必要的养老保险金创造条件。其中一个重要机制就是提高居民对生活市场远期保险和非国有养老基金的消息灵通性。

尽管中俄领导者、经济政策、传统和价值观的风格迥异,但现代全球化进程迫使两国必然沿着更加紧密合作的道路向前推进改革,并在对本国民族特点了解基础上保持老年居民可以接受的整体收入水平。

参考文献:

-

N. 巴尔, (2001). 《作为存钱罐的福利国家:信息,风险,不确定性和国家的作用》,牛津大学发表。

-

S.A. 别罗塞洛夫 & Zh. V.比萨连科 (2015).《发达且处于过渡时期的经济中养老金改革》 ,区域经济 2015,第四期, 158-169页. Doi 10.17059/2015-4-13

-

莫.大卫 (2009).中国的退休和储蓄计划,中国抚恤金的深入报道。链接: http://www.actuaries.org/PBSS/Colloquia/Tokyo/MOO_DavidP.pdf

-

Shang-Jin Wei & Xiaobo Zhang (2011). 《竞争性的存钱动机: 从中国上涨的男女人口性别比和储蓄率中得出的证据》, 政治经济学杂志, 总第119期, 2011年6月第三期, 511-564页 发表于:芝加哥大学出版社链接: http://www.jstor.org/stable/10.1086/660887/

-

L.卡普洛 & St.沙维尔 (2003). 《公平对福利:基于帕累托原理、偏好和分配公正上的札记》,法学研究, 1, 32(1).

-

Lijian Wang, 丹尼尔 Béland & Sifeng Zhang (2014). 《中国的养老净融资:这里是否存在正在逼近的危机呢?》 中国经济评论 30: 143–54.

-

Yong Cai & Yuan Cheng (2014). 《中国的养老金改革:挑战与机遇》. 经济调查 28 (4): 636–51.

-

А.В.米哈伊洛娃, Р.Р.西拉耶瓦 《非国有养老基金和其在养老金改革中的作用》// NovaInfo.Ru. – 2014. – 第28期. – 165-167页.

-

А.А.奥列霍夫 《论现行俄罗斯养老金体系改革》 //金融学报. – 2014. – № 1(29). – 70-75页; А.Ю.柯良斌 关于2015年养老金改革中保险工龄和非保险时期的问题//社会和养老金法 –2015. – № 1. – 15-18页.

-

Ж.В.比萨连科, Е.В.索罗宾科 《微观保险制度作为俄罗斯保险社会定向形式的发展》 // 现代科学教育问题. 2011. № S6. 15页.

-

И.А.佛敏 《论俄罗斯联邦2015年养老金改革的战略目的》. 论文集: 平稳发展: 社会和经济 国际科学实践论文材料, 纪念圣彼得堡大学成立290年. 编辑委员会: А.В. 沃伦佐夫斯基 (责任编辑), О.Л. 马尔干妮娅, С.А. 别罗塞洛夫. – СПб.: 圣彼得堡大学, 2014. – 333-334页.

-

К.В.赫沃斯托娃, Ж.В.比萨连科 《金砖国家:步步为营:国家国际会议材料 》//圣彼得堡大学学报 系列五 经济 2009. № 4. 199-204页 .

-

С.Ю.谢别顿 《在2014-2015年养老金改革新阶段框架下的俄罗斯养老金改革前景》//俄罗斯社会经济学院电子学报 – 2014. – № 3. – 291-297页;

[1] N. 巴尔, (2001). 《作为存钱罐的福利国家:信息,风险,不确定性和国家的作用》,牛津大学出版社。

[2] L.卡普洛 & St.沙维尔 (2003). 《公平对福利:基于帕累托原理、偏好和分配公正上的札记》,法学研究, 1, 32(1).

[3] Ж.В.比萨连科, Е.В.索罗宾科 《微观保险制度作为俄罗斯保险社会定向形式的发展》 // 现代科学教育问题. 2011. № S6. 15页.

[4] S.A. 别罗塞洛夫 & Zh. V.比萨连科 (2015).《发达且处于过渡时期的经济中养老金改革》 ,区域经济 2015,第四期, 158-169页. Doi 10.17059/2015-4-13

[5] 莫.大卫 (2009).中国的退休和储蓄计划,中国抚恤金的深入报道; 《竞争性的存钱动机: 从中国上涨的男女人口性别比和储蓄率中得出的证据》; Shang-Jin Wei and Xiaobo Zhang; 国家经济研究局 工作文件 No. 15093; 2009年6月; Yong Cai & Yuan Cheng (2014). 《中国的养老金改革:挑战与机遇》. 经济调查 28 (4): 636–51; Lijian Wang, 丹尼尔 Béland & Sifeng Zhang (2014). 《中国的养老净融资:这里是否存在正在逼近的危机呢?》 中国经济评论 30: 143–54.; И.А.佛敏 《论俄罗斯联邦2015年养老金改革的战略目的》. 论文集: 平稳发展: 社会和经济 国际科学实践论文材料, 纪念圣彼得堡大学成立290年. 编辑委员会: А.В. 沃伦佐夫斯基 (责任编辑.), О.Л. 马尔干妮娅, С.А. 别罗塞洛夫. – СПб.: 圣彼得堡大学, 2014. – 333-334页. С.Ю.谢别顿 《在2014-2015年养老金改革新阶段框架下的俄罗斯养老金改革前景》//俄罗斯社会经济学院电子学报 – 2014. – № 3. – 291-297页; А.В.米哈伊洛娃, Р.Р.西拉耶瓦 《非国有养老基金和其在养老金改革中的作用》// NovaInfo.Ru. – 2014. – 第28期. – 165-167页; А.А.奥列霍夫 《论现行俄罗斯养老金体系改革》 //金融学报. – 2014. – № 1(29). – 70-75页; А.Ю.柯良斌 关于2015年养老金改革中保险工龄和非保险时期的问题//社会和养老金法 –2015. – № 1. – 15-18页.

[6] К.В.赫沃斯托娃, Ж.В.比萨连科 《金砖国家:步步为营:国家国际会议材料 》//圣彼得堡大学学报 系列五 经济 2009. № 4. 199-204页.

[7] S.A. 别罗塞洛夫 & Zh. V.比萨连科 (2015).《发达且处于过渡时期的经济中养老金改革》 ,区域经济 2015,第四期, 158-169页. Doi 10.17059/2015-4-13

[8] 世界银行在自己的分类中定义了养老保障金的五个等级。0级 – 社会养老金。支付资金来源于税收收益。1级 – 分配的养老金. 由义务保险支付。 2级 – 义务储蓄. 由公民通过独立(非国有)养老基金或者保险机构储蓄的资金支付。 3级- 自愿储蓄, 4级 – 非官方家庭援助。

[9] 中国新的联合统一的养老金体系. (Unified Urban-Rural Resident Basic Pension System).

[10] S.A. 别罗塞洛夫 & Zh. V.比萨连科 (2015).《发达且处于过渡时期的经济中养老金改革》 ,区域经济 2015,第四期, 158-169页. Doi 10.17059/2015-4-13

[11] 在捷克从2016年起将完全取消义务部分,在波兰产生过国民储蓄,而在俄罗斯养老金储蓄部分被冻结到2017年。